8月29日,金融街披露了2018年半年报,多项业绩指标下滑。值得注意的是,近半年内年股价跌幅达37.5%。

业内人士认为,金融街以往在北京区域的优势正在丧失,外地拓展收效甚微,单纯靠租金难以维持业绩增长,集团转型面临困局。

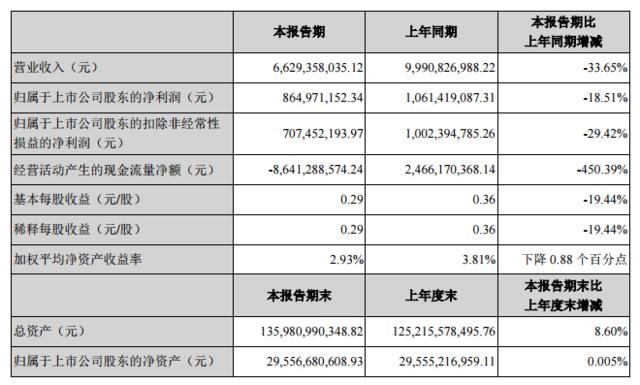

营业收入净利润双降

根据半年报可知,公司实现营业收入66.3亿元,同比下降33.7%;归母净利润8.6亿元,同比下降18.5%;扣非归母净利润7.1亿元,同比下降29.4%。基本每股收益0.29元。

从主营业务构成来看,上半年,金融街旗下房产开发业务实现营业收入54.42亿元,同比下降39.02%。同期,金融街旗下物业租赁、物业经营以及其它收入产生的营业收入分别同比上涨13.27%、6.26%以及9%。

对于业绩的下行,金融街表示,主要因为房产开发项目结算存在季度间的不均衡性,加之受到行业调整影响,收入、利润同比有所下降。

净负债率提升至188.2%

半年报还显示,非京沪项目结算占比增加。

2018年上半年,公司实现销售签约92.2亿元,同比增长11.5%。其中,商务地产项目8.1亿元,住宅地产项目84.1亿元。房地产业务毛利率显著提升12.49个百分点至39.44%,房价上涨客观带动公司结算盈利水平提升。

从结算区域看,北京、上海等调控政策比较严厉的城市,占比下降至仅为24%,而惠州等调控相对比较温和城市的占比大幅提升。

值得注意的是,综合目前的市场情况和房企上半年的业绩表现,业内人士分析认为,下半年手握现金充沛的房企在一些潜在的收并购及拿地机会面前更为主动。

金融街半年报显示,公司净负债率提升至188.2%,经营性现金净流出约86.4亿元。

金融街方面认为,主要原因是公司把握市场机遇,项目投资额较去年同期增加;同时,受行业调控政策影响,公司开发业务销售回款较去年同期减少。

中信证券指出,金融街上半年的高毛利水平很难维持,但是随着公司2017年新进入武汉、成都、佛山、苏州等地的项目逐渐进入结算周期,公司毛利率下行的压力较小。公司经营性现金流仍将取决于未来市场运行态势,净负债率或长期偏高。

同时,中信证券提示了两点风险,重点城市商品房销售下滑带来的销售回款速度放缓风险;限价导致公司毛利率下行风险。

“走出”北京 前路尚不明朗

半年报中,在金融接表示,公司坚持“深耕五大城市群”(京津冀、长三角、珠三角、成渝、长江中游)中心城市,拓展环五大城市群中心城市一小时交通圈的卫星城的区域发展战略。

业绩期内,公司在北京、天津、成都、武汉、重庆、廊坊、常熟、遵化等地获取12个项目,权益投资额87.1亿元,权益建筑面基176.3万平米。

有业内人士指出,金融街一直以来立足北京发展,但随着市场变化在北京操盘项目越来越少,虽然金融街在积极扩张,但目前看来,业绩欠佳。

易居研究院智库中心研究总监严跃进表示,对于金融街来说,类似数据下滑比较明显,其实是和具体项目的操盘有关。目前其可售项目其实不多,所以往往可售项目入市时业绩容易成长。但如果短期内没有可售项目,单纯靠租金等,业绩容易波动。

严跃进认为,无疑金融街未来仍需要继续扩大规模,尤其是对于三四线城市的住宅等产业还是需要积极去做投资的,这一点是需要管理层积极做研究的。